|

| του Martin Wolf |

Η Deutsche Bank είναι μια τράπεζα με υψηλή μόχλευση,

αμφίβολες δραστηριότητες και ασαφή περιουσιακά στοιχεία. Λογικό να

τιμωρούνται οι μέτοχοι για τις αδικοπραγίες της αλλά τι γίνεται όταν η

ποινή απειλεί την επιβίωση ενός τόσο σημαντικού ιδρύματος;

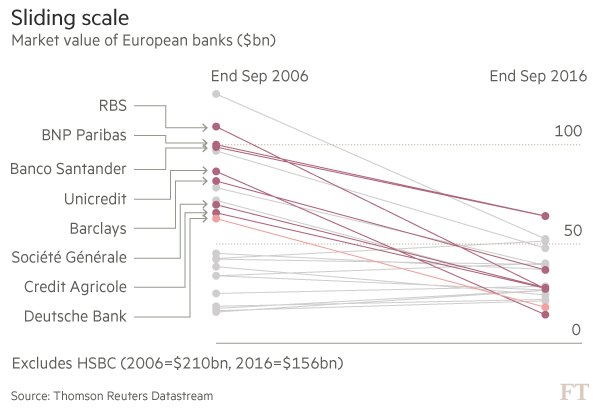

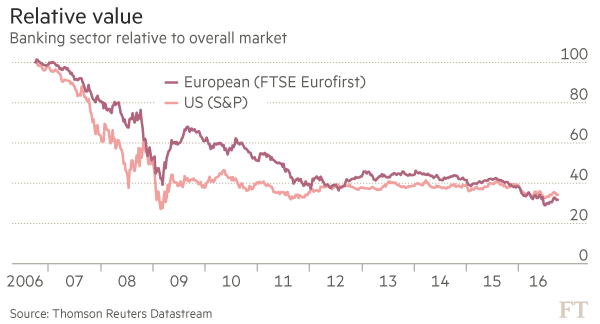

Όλες οι τράπεζες είναι αδύναμες, αλλά κάποιες τράπεζες είναι πιο αδύναμες από τις άλλες. Αυτό είναι το κυριότερο μάθημα από την αναταραχή στην αγορά που περιβάλλει την Deutsche Bank.

Εκτός αυτού υπάρχει και μια πληθώρα άλλων μαθημάτων: η προσέγγιση που επελέχθη για την τιμωρία των τραπεζών για τις αποτυχίες τους έμοιαζε περισσότερο με τρομπόνι με πλατιά κάννη παρά με τουφέκι. Και εξακολουθεί να είναι δύσκολο να ανακεφαλαιοποιηθούν οι τράπεζες χωρίς δημόσιο χρήμα. Κυρίως, πάνω από εννέα χρόνια μετά το ξέσπασμα της παγκόσμιας χρηματοπιστωτικής κρίσης, οι ανησυχίες για την υγεία του χρηματοπιστωτικού συστήματος παραμένουν μεγάλες, ιδιαίτερα στην Ευρώπη. Αυτό δε θα έπρεπε να μας εκπλήσσει. Αλλά θα έπρεπε να μας ανησυχεί.

Άμεση αιτία για την αδυναμία της Deutsche Bank έχει σταθεί η απαίτηση από το αμερικανικό Υπουργείο Δικαιοσύνης για το διακανονισμό των 14 δισ. δολαρίων, ώστε να διευθετηθεί η υπόθεση κατά της τράπεζας που σχετίζεται με υποτιθέμενες παράτυπες πωλήσεις ενυπόθηκων χρεογράφων στην Αμερική.

Αλλά η τράπεζα είναι δομικά αδύναμη. Επιπλέον, το όνομά της είναι παραπλανητικό: καθώς δεν έχει μια σταθερή βάση λιανικής στο εξαιρετικά κατακερματισμένο τραπεζικό σύστημα της Γερμανίας, είναι κατά βάση μια παγκόσμια επενδυτική τράπεζα και μοιάζει πάρα πολύ στην Goldman Sachs.

Σε μια προσπάθεια να διατηρήσει υψηλή κερδοφορία, η Deutsche Bank έχει μεγάλη μόχλευση σε σύγκριση με τις υπόλοιπες τράπεζες της κλίμακάς της. Περίπου τα μισά από τα περιουσιακά

της στοιχεία, αξίας 1,8 τρισ. ευρώ, συνδέονται με τις συναλλακτικές τις

δραστηριότητες, με ένα σημαντικό κομμάτι αυτών των περιουσιακών

στοιχείων (28,8 δισ. δολάρια στο σύνολο) να είναι χωρίς αγοραία τιμή.

Ακόμη και βάσει των προτύπων των υπόλοιπων τραπεζών, είναι μια τράπεζα

με υψηλή μόχλευση, με αμφίβολες δραστηριότητες και ασαφή περιουσιακά

στοιχεία.

περιουσιακά

της στοιχεία, αξίας 1,8 τρισ. ευρώ, συνδέονται με τις συναλλακτικές τις

δραστηριότητες, με ένα σημαντικό κομμάτι αυτών των περιουσιακών

στοιχείων (28,8 δισ. δολάρια στο σύνολο) να είναι χωρίς αγοραία τιμή.

Ακόμη και βάσει των προτύπων των υπόλοιπων τραπεζών, είναι μια τράπεζα

με υψηλή μόχλευση, με αμφίβολες δραστηριότητες και ασαφή περιουσιακά

στοιχεία.

Επομένως τι μας λέει όλη αυτή η αναταραχή;Ένα πρώτο μάθημα είναι ότι οι τράπεζες παραμένουν εξαιρετικά εύθραυστες επιχειρήσεις. Από την ίδια τη φύση τους, οι τράπεζες είναι οντότητες με μεγάλη μόχλευση, με υψηλά ρευστοποιήσιμες επισφάλειες και μακράν λιγότερο ρευστοποιήσιμα περιουσιακά στοιχεία.

Οι ισολογισμοί πολλών τραπεζών είναι επίσης τεράστιοι. Οι πελάτες βλέπουν τις ρευστοποιήσιμες επισφάλειες των τραπεζών ως απόλυτα αξιόπιστα αποθέματα αξίας και τρόπο πληρωμής.

Οι τράπεζες είναι, επιπλέον, εξαιρετικά διασυνδεδεμένες, άμεσα, μέσω των μεταξύ τους συναλλαγών και, έμμεσα, μέσω της ευφορίας και του πανικού. Οι υψηλές προ-κρίσης αποδόσεις ιδίων κεφαλαίων που υπόσχονταν οι τράπεζες εξαρτώνταν από την εξαιρετικά υψηλή τους μόχλευση και άρα από την στήριξη των φορολογουμένων που ακολούθησε την κατάρρευση. Ακόμη και οι ισχυρές τράπεζες ωφελούνται από τη μετά την κρίση στήριξη στις πιο αδύναμες τράπεζες, διότι αυτή βοηθά στο να κρατηθούν όρθια τα υπόλοιπα ιδρύματα και επομένως όλο το σύστημα. Καθώς οι κρατικοί θεσμοί παρασύρθηκαν στους κόλπους της βιομηχανίας ως ασφαλιστές της ρευστότητας και της κεφαλαιακής επάρκειας, εξαναγκάστηκαν επίσης να επιβάλουν ακόμη σκληρότερους κανονισμούς. Η πρόσφατη αναταραχή στην αγορά μας θυμίζει όλα αυτά.

Ένα δεύτερο μάθημα είναι ότι ο τρόπος με τον οποίο όλες οι ρυθμιστικές αρχές έχουν κινηθεί τιμωρώντας τις τράπεζες για πολλές αδικοπραγίες τους, είναι απογοητευτικός. Είναι πράγματι εύλογο να τιμωρούνται οι μέτοχοι για τα αδικήματα των τραπεζών των οποίων κατέχουν μερίδια. Ωστόσο πρέπει να αμφισβητηθεί το αν είναι λογικό να επιβληθεί μια ποινή τόσο μεγάλη, που θέτει σε κίνδυνο την επιβίωση ενός ιδρύματος. Ακόμη πιο σημαντικό είναι πως, η ιδέα ότι οι μέτοχοι ελέγχουν τις τράπεζες είναι μύθος. Η διοίκηση είναι που έχει την ευθύνη. Αυτό που παραμένει αποκαρδιωτικό είναι ότι οι μέτοχοι και ένα μικρό τμήμα των εργαζομένων έχει τιμωρηθεί, αλλά εκείνοι που λαμβάνουν αποφάσεις και διοικούν αυτά τα ιδρύματα έχουν βγει λίγο πολύ αλώβητοι. Πράγματι, αυτή είναι και μια εξήγηση για την άνοδο του Ντόναλντ Τραμπ. Και μόνο το μέγεθος του προβλεπόμενου προστίμου προς τους μετόχους της Deutsche Bank υπερτονίζει αυτή την ανωμαλία.

Ένα τρίτο μάθημα είναι ότι οι τράπεζες είναι ακόμη υποκεφαλαιοποιημένες, σε συσχέτιση με το μέγεθος των ισολογισμών τους, όπως έχουν σημειώσει οι Anat Admati και Martin Hellwig. Ακριβέστερα, δεν έχουμε τα μέσα για το διορθώσουμε αυτό. Άρα, παρότι οι κυβερνήσεις επιμένουν ότι αποκλείονται οι διασώσεις, λίγοι το πιστεύουν αυτό, ιδιαίτερα στην περίπτωση μιας τράπεζας τόσο σημαντικής όσο η Deutsche Bank. Η Ευρωπαϊκή Κεντρική Τράπεζα έχει προτείνει την επιλογή προσωρινών διασώσεων. Αλλά είναι δύσκολο να πιστέψει κανείς ότι τέτοιου είδους διασώσεις θα μπορούσαν ποτέ να αντιστραφούν. Στην πράξη, οι ιδιώτες πιστωτές θα αποχωρούσαν και η κυβέρνηση θα κατέληγε ιδιοκτήτρια της εν λόγω τράπεζας.

Ο Adam Lerrick του American Enterprise Institute έχει, αντ' αυτού, προτείνει το αντίστροφο: ένα προσωρινό bail-in από ιδιώτες πιστωτές.

Το σχέδιό του ξεκινά από την ανάγκη να αποφευχθούν περαιτέρω διασώσεις

από τις κυβερνήσεις. Ένα προσωρινό bail-in θα ενίσχυε τα κεφάλαια της

τράπεζας σε επαρκή επίπεδα. Αν η τράπεζα υπέφερε μόνο από προσωρινό

πανικό, θα συγκέντρωνε φρέσκα ίδια κεφάλαια όταν αυτές οι ανησυχίες θα

είχαν υποχωρήσει. Οι αξιώσεις των πιστωτών θα μπορούσαν τότε να μετατραπούν σε χρέος,

στην ονομαστική αξία. Αν αποδεικνυόταν αδύνατο να συγκεντρωθούν

κεφάλαια στο μέλλον, γιατί η ανεπάρκεια κεφαλαίου είχε να κάνει με τη

δομή, το bail-in θα ήταν νόμιμο. Για να προστατευτούν οι μικροί

πιστωτές, μόνο τα επιπρόσθετα κεφάλαια κάθε επενδυτή που έχει πάνω από,

για παράδειγμα, 200.000 ευρώ θα μετατρέπονταν σε ίδια κεφάλαια. Το

ενδεχόμενο ενός τέτοιου bail-in και η πιθανότητα αυτό να γίνει μόνιμο,

θα επηρέαζε την τιμή του χρέους, όπως και θα έπρεπε να κάνει.

Ο Adam Lerrick του American Enterprise Institute έχει, αντ' αυτού, προτείνει το αντίστροφο: ένα προσωρινό bail-in από ιδιώτες πιστωτές.

Το σχέδιό του ξεκινά από την ανάγκη να αποφευχθούν περαιτέρω διασώσεις

από τις κυβερνήσεις. Ένα προσωρινό bail-in θα ενίσχυε τα κεφάλαια της

τράπεζας σε επαρκή επίπεδα. Αν η τράπεζα υπέφερε μόνο από προσωρινό

πανικό, θα συγκέντρωνε φρέσκα ίδια κεφάλαια όταν αυτές οι ανησυχίες θα

είχαν υποχωρήσει. Οι αξιώσεις των πιστωτών θα μπορούσαν τότε να μετατραπούν σε χρέος,

στην ονομαστική αξία. Αν αποδεικνυόταν αδύνατο να συγκεντρωθούν

κεφάλαια στο μέλλον, γιατί η ανεπάρκεια κεφαλαίου είχε να κάνει με τη

δομή, το bail-in θα ήταν νόμιμο. Για να προστατευτούν οι μικροί

πιστωτές, μόνο τα επιπρόσθετα κεφάλαια κάθε επενδυτή που έχει πάνω από,

για παράδειγμα, 200.000 ευρώ θα μετατρέπονταν σε ίδια κεφάλαια. Το

ενδεχόμενο ενός τέτοιου bail-in και η πιθανότητα αυτό να γίνει μόνιμο,

θα επηρέαζε την τιμή του χρέους, όπως και θα έπρεπε να κάνει.

Με δυο λόγια, το πρόβλημα των τραπεζών δεν έχει εξαφανιστεί. Ένα θεμελιώδες κομμάτι του κινδύνου είναι ότι οι τράπεζες είναι εγγενώς εύθραυστα ιδρύματα. Είναι επίσης πιθανό οι ισολογισμοί που κληρονόμησαν από τις υπερβολές της προ-κρίσης περιόδου να είναι ανεπαρκώς κερδοφόρα και άρα να χρειάζεται να συρρικνωθούν. Πιο σημαντικός από όλα θα ήταν ο αντίκτυπος των νέων τεχνολογιών της πληροφορίας και επιχειρηματικών μοντέλων, στην υγεία της ιστορικής τραπεζικής βιομηχανίας, ιδιαίτερα δεδομένης της ζημιάς που έχει υποστεί η φήμη της σε ό,τι αφορά την ικανότητα και την ακεραιότητά της. Πολλοί θα προσέθεταν σε όλα αυτά, τον αντίκτυπο των υπερβολικά χαλαρών νομισματικών πολιτικών των κεντρικών τραπεζών.

Και πάλι, σε αυτό το περιβάλλον, σημειώστε ότι αυτά αντανακλούν την μετά-κρίσης οικονομική ταλαιπωρία. Αν η νομισματική πολιτική ήταν πιο σφικτή και άρα οι οικονομίες ήταν πιο αδύναμες απ' ότι είναι σήμερα, ο τραπεζικός τομέας –εντέλει ένας τομέας με μεγάλη μόχλευση και πολλή μεταβλητότητα μέσα στην συνολική οικονομία- θα ήταν επίσης πιο αδύναμος.

Πριν λίγο καιρό, η προσοχή ήταν στραμμένη στις ιταλικές τράπεζες. Σήμερα είναι στραμμένη στην Deutsche Bank. Κατά πάσα πιθανότητα, ακόμη και αυτή η τελευταία δεν θα πυροδοτήσει μια μεγάλη κρίση. Αλλά οι κίνδυνοι στην τραπεζική παραμένουν.

Η λύση είναι να διασφαλίσουμε ότι πάντα θα υπάρχουν επαρκή κεφάλαια και, όταν δεν υπάρχουν, επαρκές χρέος «αυτοδιάσωσης». Αν δεν υπάρχει τίποτα από τα δύο, ο τραπεζικός τομέας παραμένει μια βόμβα έτοιμη να σκάσει.

Εκτός αυτού υπάρχει και μια πληθώρα άλλων μαθημάτων: η προσέγγιση που επελέχθη για την τιμωρία των τραπεζών για τις αποτυχίες τους έμοιαζε περισσότερο με τρομπόνι με πλατιά κάννη παρά με τουφέκι. Και εξακολουθεί να είναι δύσκολο να ανακεφαλαιοποιηθούν οι τράπεζες χωρίς δημόσιο χρήμα. Κυρίως, πάνω από εννέα χρόνια μετά το ξέσπασμα της παγκόσμιας χρηματοπιστωτικής κρίσης, οι ανησυχίες για την υγεία του χρηματοπιστωτικού συστήματος παραμένουν μεγάλες, ιδιαίτερα στην Ευρώπη. Αυτό δε θα έπρεπε να μας εκπλήσσει. Αλλά θα έπρεπε να μας ανησυχεί.

Άμεση αιτία για την αδυναμία της Deutsche Bank έχει σταθεί η απαίτηση από το αμερικανικό Υπουργείο Δικαιοσύνης για το διακανονισμό των 14 δισ. δολαρίων, ώστε να διευθετηθεί η υπόθεση κατά της τράπεζας που σχετίζεται με υποτιθέμενες παράτυπες πωλήσεις ενυπόθηκων χρεογράφων στην Αμερική.

Αλλά η τράπεζα είναι δομικά αδύναμη. Επιπλέον, το όνομά της είναι παραπλανητικό: καθώς δεν έχει μια σταθερή βάση λιανικής στο εξαιρετικά κατακερματισμένο τραπεζικό σύστημα της Γερμανίας, είναι κατά βάση μια παγκόσμια επενδυτική τράπεζα και μοιάζει πάρα πολύ στην Goldman Sachs.

Σε μια προσπάθεια να διατηρήσει υψηλή κερδοφορία, η Deutsche Bank έχει μεγάλη μόχλευση σε σύγκριση με τις υπόλοιπες τράπεζες της κλίμακάς της. Περίπου τα μισά από τα

περιουσιακά

της στοιχεία, αξίας 1,8 τρισ. ευρώ, συνδέονται με τις συναλλακτικές τις

δραστηριότητες, με ένα σημαντικό κομμάτι αυτών των περιουσιακών

στοιχείων (28,8 δισ. δολάρια στο σύνολο) να είναι χωρίς αγοραία τιμή.

Ακόμη και βάσει των προτύπων των υπόλοιπων τραπεζών, είναι μια τράπεζα

με υψηλή μόχλευση, με αμφίβολες δραστηριότητες και ασαφή περιουσιακά

στοιχεία.

περιουσιακά

της στοιχεία, αξίας 1,8 τρισ. ευρώ, συνδέονται με τις συναλλακτικές τις

δραστηριότητες, με ένα σημαντικό κομμάτι αυτών των περιουσιακών

στοιχείων (28,8 δισ. δολάρια στο σύνολο) να είναι χωρίς αγοραία τιμή.

Ακόμη και βάσει των προτύπων των υπόλοιπων τραπεζών, είναι μια τράπεζα

με υψηλή μόχλευση, με αμφίβολες δραστηριότητες και ασαφή περιουσιακά

στοιχεία.Επομένως τι μας λέει όλη αυτή η αναταραχή;Ένα πρώτο μάθημα είναι ότι οι τράπεζες παραμένουν εξαιρετικά εύθραυστες επιχειρήσεις. Από την ίδια τη φύση τους, οι τράπεζες είναι οντότητες με μεγάλη μόχλευση, με υψηλά ρευστοποιήσιμες επισφάλειες και μακράν λιγότερο ρευστοποιήσιμα περιουσιακά στοιχεία.

Οι ισολογισμοί πολλών τραπεζών είναι επίσης τεράστιοι. Οι πελάτες βλέπουν τις ρευστοποιήσιμες επισφάλειες των τραπεζών ως απόλυτα αξιόπιστα αποθέματα αξίας και τρόπο πληρωμής.

Οι τράπεζες είναι, επιπλέον, εξαιρετικά διασυνδεδεμένες, άμεσα, μέσω των μεταξύ τους συναλλαγών και, έμμεσα, μέσω της ευφορίας και του πανικού. Οι υψηλές προ-κρίσης αποδόσεις ιδίων κεφαλαίων που υπόσχονταν οι τράπεζες εξαρτώνταν από την εξαιρετικά υψηλή τους μόχλευση και άρα από την στήριξη των φορολογουμένων που ακολούθησε την κατάρρευση. Ακόμη και οι ισχυρές τράπεζες ωφελούνται από τη μετά την κρίση στήριξη στις πιο αδύναμες τράπεζες, διότι αυτή βοηθά στο να κρατηθούν όρθια τα υπόλοιπα ιδρύματα και επομένως όλο το σύστημα. Καθώς οι κρατικοί θεσμοί παρασύρθηκαν στους κόλπους της βιομηχανίας ως ασφαλιστές της ρευστότητας και της κεφαλαιακής επάρκειας, εξαναγκάστηκαν επίσης να επιβάλουν ακόμη σκληρότερους κανονισμούς. Η πρόσφατη αναταραχή στην αγορά μας θυμίζει όλα αυτά.

Ένα δεύτερο μάθημα είναι ότι ο τρόπος με τον οποίο όλες οι ρυθμιστικές αρχές έχουν κινηθεί τιμωρώντας τις τράπεζες για πολλές αδικοπραγίες τους, είναι απογοητευτικός. Είναι πράγματι εύλογο να τιμωρούνται οι μέτοχοι για τα αδικήματα των τραπεζών των οποίων κατέχουν μερίδια. Ωστόσο πρέπει να αμφισβητηθεί το αν είναι λογικό να επιβληθεί μια ποινή τόσο μεγάλη, που θέτει σε κίνδυνο την επιβίωση ενός ιδρύματος. Ακόμη πιο σημαντικό είναι πως, η ιδέα ότι οι μέτοχοι ελέγχουν τις τράπεζες είναι μύθος. Η διοίκηση είναι που έχει την ευθύνη. Αυτό που παραμένει αποκαρδιωτικό είναι ότι οι μέτοχοι και ένα μικρό τμήμα των εργαζομένων έχει τιμωρηθεί, αλλά εκείνοι που λαμβάνουν αποφάσεις και διοικούν αυτά τα ιδρύματα έχουν βγει λίγο πολύ αλώβητοι. Πράγματι, αυτή είναι και μια εξήγηση για την άνοδο του Ντόναλντ Τραμπ. Και μόνο το μέγεθος του προβλεπόμενου προστίμου προς τους μετόχους της Deutsche Bank υπερτονίζει αυτή την ανωμαλία.

Ένα τρίτο μάθημα είναι ότι οι τράπεζες είναι ακόμη υποκεφαλαιοποιημένες, σε συσχέτιση με το μέγεθος των ισολογισμών τους, όπως έχουν σημειώσει οι Anat Admati και Martin Hellwig. Ακριβέστερα, δεν έχουμε τα μέσα για το διορθώσουμε αυτό. Άρα, παρότι οι κυβερνήσεις επιμένουν ότι αποκλείονται οι διασώσεις, λίγοι το πιστεύουν αυτό, ιδιαίτερα στην περίπτωση μιας τράπεζας τόσο σημαντικής όσο η Deutsche Bank. Η Ευρωπαϊκή Κεντρική Τράπεζα έχει προτείνει την επιλογή προσωρινών διασώσεων. Αλλά είναι δύσκολο να πιστέψει κανείς ότι τέτοιου είδους διασώσεις θα μπορούσαν ποτέ να αντιστραφούν. Στην πράξη, οι ιδιώτες πιστωτές θα αποχωρούσαν και η κυβέρνηση θα κατέληγε ιδιοκτήτρια της εν λόγω τράπεζας.

Ο Adam Lerrick του American Enterprise Institute έχει, αντ' αυτού, προτείνει το αντίστροφο: ένα προσωρινό bail-in από ιδιώτες πιστωτές.

Το σχέδιό του ξεκινά από την ανάγκη να αποφευχθούν περαιτέρω διασώσεις

από τις κυβερνήσεις. Ένα προσωρινό bail-in θα ενίσχυε τα κεφάλαια της

τράπεζας σε επαρκή επίπεδα. Αν η τράπεζα υπέφερε μόνο από προσωρινό

πανικό, θα συγκέντρωνε φρέσκα ίδια κεφάλαια όταν αυτές οι ανησυχίες θα

είχαν υποχωρήσει. Οι αξιώσεις των πιστωτών θα μπορούσαν τότε να μετατραπούν σε χρέος,

στην ονομαστική αξία. Αν αποδεικνυόταν αδύνατο να συγκεντρωθούν

κεφάλαια στο μέλλον, γιατί η ανεπάρκεια κεφαλαίου είχε να κάνει με τη

δομή, το bail-in θα ήταν νόμιμο. Για να προστατευτούν οι μικροί

πιστωτές, μόνο τα επιπρόσθετα κεφάλαια κάθε επενδυτή που έχει πάνω από,

για παράδειγμα, 200.000 ευρώ θα μετατρέπονταν σε ίδια κεφάλαια. Το

ενδεχόμενο ενός τέτοιου bail-in και η πιθανότητα αυτό να γίνει μόνιμο,

θα επηρέαζε την τιμή του χρέους, όπως και θα έπρεπε να κάνει.

Ο Adam Lerrick του American Enterprise Institute έχει, αντ' αυτού, προτείνει το αντίστροφο: ένα προσωρινό bail-in από ιδιώτες πιστωτές.

Το σχέδιό του ξεκινά από την ανάγκη να αποφευχθούν περαιτέρω διασώσεις

από τις κυβερνήσεις. Ένα προσωρινό bail-in θα ενίσχυε τα κεφάλαια της

τράπεζας σε επαρκή επίπεδα. Αν η τράπεζα υπέφερε μόνο από προσωρινό

πανικό, θα συγκέντρωνε φρέσκα ίδια κεφάλαια όταν αυτές οι ανησυχίες θα

είχαν υποχωρήσει. Οι αξιώσεις των πιστωτών θα μπορούσαν τότε να μετατραπούν σε χρέος,

στην ονομαστική αξία. Αν αποδεικνυόταν αδύνατο να συγκεντρωθούν

κεφάλαια στο μέλλον, γιατί η ανεπάρκεια κεφαλαίου είχε να κάνει με τη

δομή, το bail-in θα ήταν νόμιμο. Για να προστατευτούν οι μικροί

πιστωτές, μόνο τα επιπρόσθετα κεφάλαια κάθε επενδυτή που έχει πάνω από,

για παράδειγμα, 200.000 ευρώ θα μετατρέπονταν σε ίδια κεφάλαια. Το

ενδεχόμενο ενός τέτοιου bail-in και η πιθανότητα αυτό να γίνει μόνιμο,

θα επηρέαζε την τιμή του χρέους, όπως και θα έπρεπε να κάνει.Με δυο λόγια, το πρόβλημα των τραπεζών δεν έχει εξαφανιστεί. Ένα θεμελιώδες κομμάτι του κινδύνου είναι ότι οι τράπεζες είναι εγγενώς εύθραυστα ιδρύματα. Είναι επίσης πιθανό οι ισολογισμοί που κληρονόμησαν από τις υπερβολές της προ-κρίσης περιόδου να είναι ανεπαρκώς κερδοφόρα και άρα να χρειάζεται να συρρικνωθούν. Πιο σημαντικός από όλα θα ήταν ο αντίκτυπος των νέων τεχνολογιών της πληροφορίας και επιχειρηματικών μοντέλων, στην υγεία της ιστορικής τραπεζικής βιομηχανίας, ιδιαίτερα δεδομένης της ζημιάς που έχει υποστεί η φήμη της σε ό,τι αφορά την ικανότητα και την ακεραιότητά της. Πολλοί θα προσέθεταν σε όλα αυτά, τον αντίκτυπο των υπερβολικά χαλαρών νομισματικών πολιτικών των κεντρικών τραπεζών.

Και πάλι, σε αυτό το περιβάλλον, σημειώστε ότι αυτά αντανακλούν την μετά-κρίσης οικονομική ταλαιπωρία. Αν η νομισματική πολιτική ήταν πιο σφικτή και άρα οι οικονομίες ήταν πιο αδύναμες απ' ότι είναι σήμερα, ο τραπεζικός τομέας –εντέλει ένας τομέας με μεγάλη μόχλευση και πολλή μεταβλητότητα μέσα στην συνολική οικονομία- θα ήταν επίσης πιο αδύναμος.

Πριν λίγο καιρό, η προσοχή ήταν στραμμένη στις ιταλικές τράπεζες. Σήμερα είναι στραμμένη στην Deutsche Bank. Κατά πάσα πιθανότητα, ακόμη και αυτή η τελευταία δεν θα πυροδοτήσει μια μεγάλη κρίση. Αλλά οι κίνδυνοι στην τραπεζική παραμένουν.

Η λύση είναι να διασφαλίσουμε ότι πάντα θα υπάρχουν επαρκή κεφάλαια και, όταν δεν υπάρχουν, επαρκές χρέος «αυτοδιάσωσης». Αν δεν υπάρχει τίποτα από τα δύο, ο τραπεζικός τομέας παραμένει μια βόμβα έτοιμη να σκάσει.

ΠΗΓΗ: FT.com

Copyright The Financial Times Ltd. All rights reserved.

Copyright The Financial Times Ltd. All rights reserved.

0 σχόλια:

Δημοσίευση σχολίου