Κέρδη και ζημίες από

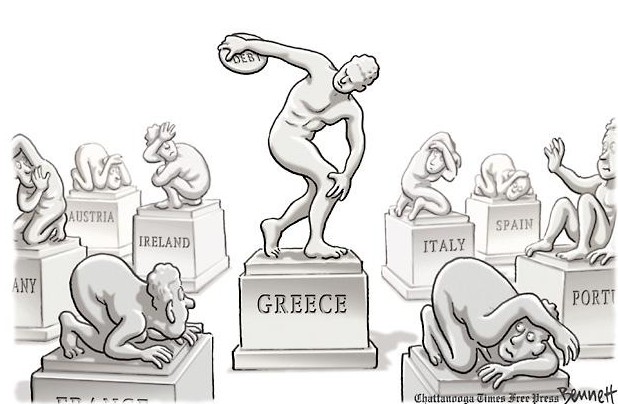

το PSI. Ποιοι επωμίζονται τους κινδύνους από το ελληνικό χρέος σήμερα.

Αν η Ελλάδα είχε χρεοκοπήσει το Μάιο του 2010, οι τράπεζες θα είχαν χάσει $51 δις. Σύμφωνα με την Τράπεζα Διεθνών Διακανονισμών (BIS), τα ελληνικά ομόλογα που είχαν στην κατοχή τους οι τράπεζες μειώθηκαν στα $31 δις μέχρι την εβδομάδα πριν το κούρεμα, μειώνοντας έτσι σημαντικά τις απώλειες. Οι δανειστές είναι πλέον προστατευμένοι από περαιτέρω απώλειες χάρη στους δελεαστικούς όρους που συνοδεύουν αυτή την ανταλλαγή ομολόγων και δόθηκαν ως κίνητρο συμμετοχής του ιδιωτικού τομέα στο PSI. Το ρίσκο του ελληνικού χρέους βαραίνει πια το δημόσιο τομέα, κάτι που συμβαίνει με τα χρέη Πορτογαλίας και Ιρλανδίας επίσης.

«Είναι μία τραγική συμφωνία για τους Ευρωπαίους φορολογούμενους», δήλωσε ο Raoul Ruparel, οικονομολόγος της ερευνητικής εταιρίας Open Group στο Λονδίνο. «Όσο περισσότερο περιμένουμε την υλοποίηση αυτών των αναδιαρθρώσεων, τόσο χειρότερο γίνεται αυτό το deal για τον κόσμο. Υπάρχει μία διαρκής μεταφορά κινδύνου από τις τράπεζες στον κόσμο».

Σύμφωνα λοιπόν με τη νέα συμφωνία, η πραγματική μείωση χρέους είναι λιγότερο από μισή των €137 δις, καθώς η Ελλάδα θα δανειστεί από την ΕΕ και το ΔΝΤ ώστε να καλύψει τους ιδιώτες πιστωτές και να ανακεφαλαιώσει τόσο τις Τράπεζες όσο και τα Ασφαλιστικά Ταμεία που δεν θα μπορούν αλλιώς να διαχειριστούν τις απώλειες από το κούρεμα.

Ο νέος δανεισμός, που θα αντικαταστήσει το χρέος προς ιδιώτες με χρέος προς τον δημόσιο τομέα, θα ανέρχεται σε €78 δις και έτσι η πραγματική ανάσα από το πρόσφατο κούρεμα θα περιοριστεί στα €59 δις. Η Ελλάδα θα αντλήσει επίσης επιπλέον χρηματοδότηση από το πακέτο των €130 δις της νέας βοήθειας από ΕΕ και ΔΝΤ, ώστε να αποπληρώσει άλλα δάνεια προς ιδιώτες αλλά και να χρηματοδοτήσει τα ελλείμματα του προϋπολογισμού της.

Συνεπώς, το χρέος της Ελλάδας στα τέλη του 2012 θα ανέρχεται σε 161% του ΑΕΠ της, κατά 4% χαμηλότερα από το σημείο που βρίσκεται σήμερα. Η αναλογία αυτή θα φτάσει το 165% το 2013, σύμφωνα με την Κομισιόν.

Όταν θα έχουν εκταμιευτεί όλα τα δάνεια από την ΕΕ και το ΔΝΤ, το 66%-75% του ελληνικού χρέους θα βρίσκεται στα χέρια του δημόσιου τομέα. Το 2010, πριν το πρώτο πακέτο διάσωσης και πριν η ΕΚΤ αρχίσει να αγοράζει ελληνικά ομόλογα, η Ελλάδα είχε €310 δις χρέος, όλα στα χέρια του ιδιωτικού τομέα.

Η θηλιά στο λαιμό των Ευρωπαίων φορολογούμενων

Αν η Ελλάδα αναγκαστεί να αναδιαρθρώσει το χρέος της ξανά ή απλώς χρεοκοπήσει, η θηλιά θα βρίσκεται στο λαιμό των φορολογούμενων.

«Η ανταλλαγή αυτή δεν επιτυγχάνει βιωσιμότητα του χρέους» λέει η JPMorgan. “Περαιτέρω ελάφρυνση από το χρέος θα γίνει από τους Ευρωπαίους».

Όντως, οι τράπεζες βοηθήθηκαν σημαντικά από τα μέτρα στήριξης και τις ενέργειες της ΕΕ και της ΕΚΤ, ειδικά οι πιο αδύναμες οι οποίες δεν θα είχαν αντέξει τις ζημιές που θα προέκυπταν από μία ελληνική χρεοκοπία το 2010. Δεν ήταν όμως μόνο οι τράπεζες. Μία ελληνική χρεοκοπία το 2010 θα είχε οδηγήσει σε συνολικές απώλειες €232 δις, απώλειες για όλους τους ομολογιούχους και τα ασφαλιστικά ταμεία. Οι απώλειες αυτές περιορίστηκαν στα €107 δις.

Στις περιπτώσεις της Πορτογαλίας – η οποία βλέπει τις αποδόσεις των ομολόγων της να ανεβαίνουν υπό το φόβο μίας αντίστοιχης αναδιάρθρωσης με την Ελληνική – αλλά και της Ιρλανδίας, επιπλέον στήριξη από πλευράς ΕΕ και ΔΝΤ ίσως να μην συνοδευτεί από κούρεμα. Ακόμα κι αν υπάρξει η πολιτική βούληση για κάτι αντίστοιχο στην περίπτωση της Πορτογαλίας, είναι πλέον αργά, δήλωσε ο Ruparel. «Το μεγαλύτερο μέρος του Πορτογαλικού χρέους έχει μεταφερθεί από τον ιδιωτικό τομέα στο δημόσιο».

Ολόκληρο το άρθρο και περισσότερες πληροφορίες στο Bloomberg.

0 σχόλια:

Δημοσίευση σχολίου